A Lei 9613/98, conhecida como Lei de Lavagem de Dinheiro, é o principal mecanismo de combate à ocultação de capitais no Brasil. Em 2012, foi atualizada pela Lei 12.683, que trouxe novas exigências para reforçar as medidas de prevenção.

Um relatório global de 2022 destacou o Brasil como líder mundial em casos de lavagem de dinheiro, com 23% das empresas impactadas, acima da média global de 16%. Com o aumento da preocupação com compliance, esse crime se tornou uma prioridade para muitos departamentos jurídicos.

Neste artigo, você verá os principais pontos da lei, entenderá o conceito de lavagem de dinheiro, as penas aplicáveis e as mais recentes atualizações legais. Ao final, encontrará quatro dicas práticas para ajudar na prevenção dentro das empresas. Vamos começar? Boa leitura!

O que é lavagem de dinheiro?

Lavagem de dinheiro é o processo de ocultar a origem ilícita de bens, valores ou direitos, fazendo-os parecer legítimos. O objetivo é integrar recursos obtidos por meio de crimes ao sistema econômico de maneira que sua origem criminosa seja disfarçada.

Esse processo ocorre em três fases: a ocultação, quando o dinheiro entra no sistema financeiro; a dissimulação, que envolve movimentá-lo para esconder sua verdadeira origem; e a reintegração, onde os valores são reintroduzidos na economia formal como se fossem lícitos.

Esse crime afeta diretamente a integridade do sistema financeiro e está presente em várias atividades ilícitas, desde corrupção até o tráfico de drogas.

O que é a Lei 9613/98?

A Lei 9613/98, também chamada de Lei de Lavagem de Dinheiro, é o principal instrumento legal no Brasil para combater a lavagem de capitais. Ela tipifica o crime de lavagem de dinheiro, define as penas e estabelece mecanismos de prevenção, especialmente no uso do sistema financeiro para ocultação de recursos ilícitos. A lei também criou o Conselho de Controle de Atividades Financeiras (COAF), responsável por monitorar e investigar atividades suspeitas de lavagem de dinheiro.

Embora, atualmente, a lavagem de dinheiro seja frequentemente associada à corrupção e a cargos públicos, a origem dessa lei se relaciona com o combate ao narcotráfico. A Lei de Lavagem de Dinheiro foi inspirada pela Convenção das Nações Unidas Contra o Tráfico Ilícito de Entorpecentes e Substâncias Psicotrópicas, realizada em 1988, conhecida como Convenção de Viena. O Brasil ratificou essa convenção em 1991 e, a partir daí, começou a trabalhar no projeto de lei que resultou na criação da Lei 9613/98.

O objetivo da lei era atualizar a legislação brasileira para lidar com crimes financeiros complexos, especialmente aqueles ligados ao tráfico de drogas. Sancionada pelo presidente Fernando Henrique Cardoso em março de 1998, a Lei de Lavagem de Dinheiro tornou-se uma das mais importantes no combate a crimes financeiros no Brasil.

O conceito de lavagem de dinheiro de acordo com a Lei 9613/98

O art. 1º da Lei 9.613/98 define o crime de lavagem de dinheiro da seguinte forma:

“Art. 1º. Ocultar ou dissimular a natureza, origem, localização, disposição, movimentação ou propriedade de bens, direitos ou valores provenientes, direta ou indiretamente, de infração penal. “

A definição pode parecer simples ao primeiro olhar, mas a doutrina costuma dividir esse crime em três fases ou núcleos, que ajudam a caracterizar a prática. As definições de cada fase podem variar, assim como seus nomes.

O jurista Marco Antônio de Barros lista algumas das denominações que cada fase recebe:

- Fase da ocultação: também chamada de colocação, conversão ou introdução. No inglês, “placement”.

- Fase da dissimulação: conhecida como cobertura (do ingês, layering), acumulação (empillage), controle, circulação, estratificação, camuflagem ou mesmo transformação

- Fase da reintegração: denominada também de reciclagem ou integração (integration).

É possível encontrar, na doutrina, uma mesma fase sendo chamada por diferentes termos.

A definição das fases da lavagem de dinheiro

Na definição das três fases da lavagem de dinheiro, existem pequenas variações doutrinárias. Aqui, seguimos o entendimento do professor Celso Sanchez Vilardi, que caracteriza a lavagem de dinheiro da seguinte forma:

- 1. Ocultação: quando o agente busca afastar ou ocultar a origem criminosa dos valores em questão pela primeira vez. Em geral, é uma operação que envolve diversas pessoas físicas e jurídicas. Um exemplo é o sucessivo fracionamento do dinheiro em pequenos montantes, para que sua inserção em instituição bancárias receba menor fiscalização e registro.

- 2. Dissumulação: quando o agente procura inserir, de alguma forma, os valores no mercado formal ou circuito monetário, dando-lhe uma aparência de licitude e dificultando ainda mais que se identifique sua origem. Exemplo disso são as transações imobiliárias (compra e venda) por preços irreais. Em geral, nesta fase, realizam-se diversas transações em sequência, para afastar definitivamente as suspeitas.

- 3. Reintegração: nesta altura os valores fraudulentos já estão completamente “integrados” ao sistema e podem ser usados pelo agente para qualquer fim, como a aquisição de bens ou o investimento em empresas idôneas. É, portanto, a finalização da lavagem de dinheiro.

Assim, está claro, a lavagem de dinheiro terá como objeto sempre “bens, direitos ou valores” cuja origem está à margem da lei.

Para além, a conceituação em três fases permite identificar outro aspecto fundamental desse crime: raramente se trata de um ato isolado, mas sim de um concateneamento de ações que visam incorporar esses bens à economia lícita.

Qual a importância da Lei de Lavagem de Dinheiro?

No momento de sua aprovação, a Lei 9613/98 cumpriu o importante papel de integrar o Brasil ao grupo de países que já haviam aprovado legislações similares, para coibir a lavagem de dinheiro.

Ao longo do tempo, a importância de uma lei como essa tornou-se ainda mais clara, uma vez que a prática superou os limites do narcotráfico. E, embora tenha recebido críticos, não se pode negar que o texto legal não protégé apenas a ordem econômico-financeira.

Na prática, ele tem implicações e abrangência ainda mais ampla, como resumiram os professores Alexandre Sturion de Paula e Gonçalo Farias de Oliveira Junior:

[adrotate banner=”15″]“Com efeito, face à natureza pluriofensiva do “branqueamento” de dinheiro, que apresenta em si uma amplitude metajurídica, no sentido de que se irradia para diversos setores da sociedade e do Estado e que decore do caráter multifacetado do seu processo de realização e da feição acessória do tipo penal, a legislação anto-reciclagem [Lei 9613/98] é dotada de múltipla objetividade jurídica. Assim, podemos indicar como valores outros por ela tutelados a administração da justiça, o sistema financeiro, a saúde pública, a segurança nacional, a Administraçao Pública, o patrimônio, etc”.

Aspectos Constitucionais Penais da Lei de” Lavagem” de Dinheiro. Revista de Ciências Jurídicas e Empresariais, v. 2, n. 1, 2001

Exemplos de práticas de lavagem de dinheiro

Como você já sabe, a lavage de dinheiro é caracterizada por um conjunto de práticas que tem como resultado a ocultação de valores, bens e direitos obtidos de modo ilícito, por meio de infrações penais.

Assim, quando se trata de elencar casos práticos de lavagem de dinheiro, é difícil identificar apenas uma ação isolada. Com essa ressalva em mente, pode-se considerar como exemplos de práticas utilizadas para dissimulação de valores ilícitos em operações de lavagem de dinheiro:

- Venda fraudulenta de propriedade imobiliária;

- Transações envolvendo offshores;

- Abertura de empresas fictícias ou de fachada;

- Contratação de empresas prestadoras de serviço de fachada;

- Aquisição de bens de luxo (jóias, automóveis, obras de arte);

- Uso de laranjas ou “testas-de-ferro”.

- Aplicação em fundos trusts;

- Depósitos de valores e bens em caixa 2;

- Entre outros.

Penas e sanções previstas na Lei 9613/98

As maiores penas previstas na Lei 9.613/98 estão relacionadas ao crime de lavagem de capitais, com a consequente ocultação e dissimulação de valores. Por outro lado, a Lei de Lavagem de Dinheiro em seu texto atual prevê também penalidades para agentes responsáveis por ações de prevenção.

Assim, dividimos as penas em dois grupos: as criminais e as administrativa. Vamos a elas?

Penas na esfera criminal

A maior pena prevista na Lei de Lavagem de Dinheiro é aquela aplicada a quem efetivamente oculta ou dissimula bens, valores ou direitos provenientes de infração legal: a pena é de 3 a 10 anos de prisão, além de multa.

Além disso, o Art. 1º traz dois parágrafos que detalham condutas específicas que podem resultar na mesma penalidade. In verbis:

§ 1º Incorre na mesma pena quem, para ocultar ou dissimular a utilização de bens, direitos ou valores provenientes de infração penal:

I – os converte em ativos lícitos;

II – os adquire, recebe, troca, negocia, dá ou recebe em garantia, guarda, tem em depósito, movimenta ou transfere;

III – importa ou exporta bens com valores não correspondentes aos verdadeiros.

§ 2º Incorre, ainda, na mesma pena quem:

I – utiliza, na atividade econômica ou financeira, bens, direitos ou valores provenientes de infração penal;

II – participa de grupo, associação ou escritório tendo conhecimento de que sua atividade principal ou secundária é dirigida à prática de crimes previstos nesta Lei.

Penas na esfera administrativa

As pessoas naturais e jurídicas que estão obrigadas a colaborar com os mecanismos de controle – listadas no art. 9º da Lei de Lavagem de Dinheiro – bem como os administradores dessas organizações podem sofrer sanções administrativas caso não cumpram com as obrigações previstas no art. 10º e 11º.

Essas obrigações, como você verá na próxima seção, sofreram alterações em 2012. Contudo, de modo geral, pode-se dizer que elas dizem respeito à manutenção de registros e cadastros de clientes, a colaboração e comunicação com o Conselho de Controle de Atividades Financeiras, entre outros órgãos de controle.

Assim, quem descumprir essas diretrizes pode sofrer sanções como (art. 12):

- Advertência;

- Multa pecuniária;

- Inabilitação temporária, pelo prazo de até dez anos, para o exercício do cargo de administrador das pessoas jurídicas referidas no art. 9º;

- cassação ou suspensão da autorização para o exercício de atividade, operação ou funcionamento.

Lei 9613/98 atualizada: o que mudou com a Lei 12.683/12?

Uma das principais alterações promovidas pela Lei 12.683/12, no texto original da Lei de Lavagem de Dinheiro (Lei 9613/98) diz respeito aos crimes antecedentes, que originam a lavagem. Outro ponto diz importante trata das políticas de prevenção e comunicação de atividades suspeitas.

Vejamos ambas as alterações, em detalhes, abaixo.

1. Mudança no tratamento dos crimes antecedentes

Até 2012, o artigo 01º da Lei elencava os crimes que originariam os bens ou valores a serem ocultados, sendo eles:

- I – de tráfico ilícito de substâncias entorpecentes ou drogas afins;

- II – de terrorismo;

- III – de contrabando ou tráfico de armas, munições ou material destinado à sua produção;

- IV – de extorsão mediante sequestro;

- V – contra a Administração Pública, inclusive a exigência, para si ou para outrem, direta ou indiretamente, de qualquer vantagem, como condição ou preço para a prática ou omissão de atos administrativos;

- VI – contra o sistema financeiro nacional;

- VII – praticado por organização criminosa.

Todos esses itens foram integralmente revogados com a publicação da Lei 12.683/12. A palavra “crime” também foi substituída pela expressão “infração penal” Assim, em tese, o texto legal deixou de conter um rol taxativo de crimes antecedentes. A mudança dividiu opiniões.

Por um lado, alguns estudiosos do Direito advogam que a exclusão desse “rol taxativo” garante que a lei estará apta a acompanhar as novas práticas engenhosamente criadas para ocultar lucros obtidos de modo ilícito.

Outra corrente, no entanto, critica a retirada do rol, que permite que qualquer conduta dê origem ao crime de lavagem de dinheiro. O principal argumento, nestes casos, é de que haveria uma “vulgarização” do tema.

Na prática, os críticos apontam que o novo texto legal poderia acabar originando penas desproporcionais ao feito. Isso porque, a Lei 12.683/12 colocaria lado a lado o traficante internacional de drogas, que oculta e dissimula seus lucros, e o promotor de um bingo ou quermesse, que deixar de declarar os valores obtidos na simplória jogatina. Como exemplificam os professores Heloisa Estellita e Pierpaolo Cruz Bottini, em artigo sobre o tema:

Haverá situações de perplexidade nas quais o autor da contravenção antecedente, como, por exemplo, aquele que promover jogo de azar, estará sujeito a uma pena extremamente mais severa pela lavagem (três a dez anos) do que aquela prevista para o próprio crime que se quer coibir (o jogo de azar, com pena de três meses a um ano e multa, art. 50, LCP). Se a intenção era atingir o jogo do bicho, melhor seria ter transformado esta conduta em crime em vez de sobrecarregar o sistema penal com um sem-número de condutas de pouca gravidade.

2. Alterações na obrigação de comunicação de atividades suspeitas

A Lei 12.683/12 alterou os artigos 9º, 10º e 11º da Lei de Lavagem de Dinheiro, onde se aborda a prevenção e comunicação de operações financeiras.

Assim, no rol de pessoas submetidas aos instrumentos de controle passa a estar aquelas que “em caráter permanente ou eventual, como atividade principal ou acessória, cumulativamente ou não” (Art. 9º, caput), exerçam atividades como:

- A promoção imobiliária ou compra e venda de imóveis;

- A Comercialização ou intermediação do comércio de bens de luxo ou de alto valor;

- Bolsas de valores ou bolsas de mercados futuros;

- Assessoria, consultoria, contadoria, auditoria, aconselhamento ou assistência, de qualquer natureza em ações de compra e venda de imóveis, gestão de fundos, abertura de contas bancárias, entre outros.

- A promoção, intermediação, comercialização, agenciamento ou negociação de direitos de transferência de atletas, artistas ou feiras, exposições ou outros eventos similares;

- Entre outros.

Assim, além de pessoas jurídicas que atuem em setores econômicos e atividades comumente utilizadas para lavagem de dinheiro, chama atenção a inclusão de profissionais liberais, como contadores e advogados, nesse rol de pessoas.

Lista de obrigações

E o que essas pessoas físicas e jurídicas estão obrigadas a fazer, em matéria de prevenção e inibição à lavagem de dinheiro? A lista de obrigações incluía originalmente ações como manter registro e cadastro dos clientes, bem como das transações realizadas.

Mas, com a aprovação da Lei 12.683/12, as responsabilidades foram ampliadas. Agora, essas pessoas devem também:

- Cadastrar-se no órgão regulador ou fiscalizador e, na falta deste, no Conselho de Controle de Atividades Financeiras (Coaf);

- Atender às requisições formuladas pelo Coaf na periodicidade, forma e condições por ele estabelecida;

- Comunicar ao COAF, em total sigilo e no prazo de 24 horas, a proposta ou realização de transações monetárias ou de bens que ultrapassarem o limite fixado pela autoridade competente ou que contiverem “sérios indícios” de lavagem de dinheiro.

Evidentemente, as novas determinações fortalecem as políticas de prevenção à lavagem e ocultação de capitais. Mas abrem margem para uma série de dilemas éticos e jurídicos. Como pontuam, mais uma vez, os professores Heloisa Estellita e Pierpaolo Cruz Bottini:

“[…]a maior preocupação certamente é a possível inclusão dos advogados que prestem serviços de assessoria, aconselhamento, auditoria ou assistência em transações comerciais e financeiras (nova redação do art. 9.º, parágrafo único, inciso XIV). A preocupação deriva, evidentemente, da estreita relação (ou fricção?) entre os novos deveres e o dever de sigilo profissional, imposto pelo Estatuto da OAB. Será lícito exigir que o advogado comunique aos órgãos de fiscalização a prática de atos suspeitos de lavagem de dinheiro por seu cliente? Será que tal imposição não viola a relação – legalmente imposta – de confidencialidade entre o profissional e seu cliente? Mais: será que não se afeta com tal determinação a faculdade do réu de não produzir prova contra si mesmo? Afinal, a obrigação de delação por parte do profissional de confiança do cliente não deixa de ser uma obtenção indireta de informação autoincriminadora.”

Lei de prevenção a lavagem de moedas e as criptomoedas: o que vale?

Em 2022, a Lei 14.478/22 provocou novas mudanças na Lei de Lavagem de Dinheiro. O dispositivo legal de 2022 ficou conhecido como “Lei das Criptomoedas”.

Em seu texto, a Lei das Criptomoedas aumenta a pena para quem cometer lavagem de capitais usando ativos virtuais, como as cripto. O Art. 1º da Lei 9613/98 passa a vigorar com a seguinte adição:

§ 4º A pena será aumentada de 1/3 (um terço) a 2/3 (dois terços) se os crimes definidos nesta Lei forem cometidos de forma reiterada, por intermédio de organização criminosa ou por meio da utilização de ativo virtual.

Em 2022, mesmo ano de aprovação da lei, um estudo estimou que mais de US$ 23 bilhões tenham sido movimentados por meio de criptomoedas, em operações de lavagem de dinheiro.

Leia também:

Como fazer a prevenção à lavagem de dinheiro nas empresas? 4 dicas para o jurídico

Diante das punições legais previstas, dos prejuízos econômicos e dos riscos à imagem e à credibilidade de uma organização, é evidente que os departamentos jurídicos precisam se preocupar com a lavagem de capitais.

A melhor abordagem, neste caso, é certamente a prevenção. Com isso em mente, abaixo, reunimos quatro dicas práticas que podem ajudar a reduzir o risco desse crime nas empresas. Confira!

1. Padronize os registros da operação

A Lei 9613/12, assim como a nova Lei de Lavagem de Dinheiro (Lei 12.683/12) dão destaque à necessidade de manutenção de um cadastro de clientes e de registros das operações realizadas. Essa responsabilidade, evidentemente, é compartilhada com o setor Financeiro das empresas – mas, mesmo assim, o jurídico não pode se abster.

A principal tarefa dos advogados corporativos e gestores jurídicos, neste caso, é estabelecer sistemáticas de armazenamento dos dados requeridos pelas organizações de controle de modo a atender, não apenas a Lei de prevenção à Lavagem de Dinheiro, mas também a Lei Geral de Proteção de Dados (LGPD).

Um caminho possível e recomendável para facilitar esse trabalho é utilizar softwares integrados, para a gestão desses dados. Mas a avaliação dos requisitos de coleta e dos procedimentos internos de tratamento dos dados ainda dependem da atuação estratégica do jurídico.

2. Implemente práticas de background check e gestão de risco de terceiros

A lavagem de dinheiro costuma envolver diversas pessoas, físicas e jurídicas. É por meio dessa rede que grandes montantes financeiros podem ser dissimulados e ganhar ares de legalidade. Por isso, uma das atuações possíveis do departamento jurídico é no que tange à gestão de risco de terceiros.

Trata-se, de modo resumido, em um conjunto de práticas e diretrizes que visam minimizar os riscos assumidos quando uma organização estabelece vínculos com colaboradores, clientes, parceiros e fornecedores.

Uma série de procedimentos costumam integrar uma boa política de gestão de riscos de terceiros. Aqui, podemos citar uma ação simples mais fundamental: o background check. Trata-se da checagem de antecedentes dos stakeholders com quem sua empresa se relaciona.

Os antecendentes checados neste caso vão muito além dos criminais, podendo incluir antecedentes fiscais, tributários, trabalhistas, entre outros.

3. Faça auditorias periódicas

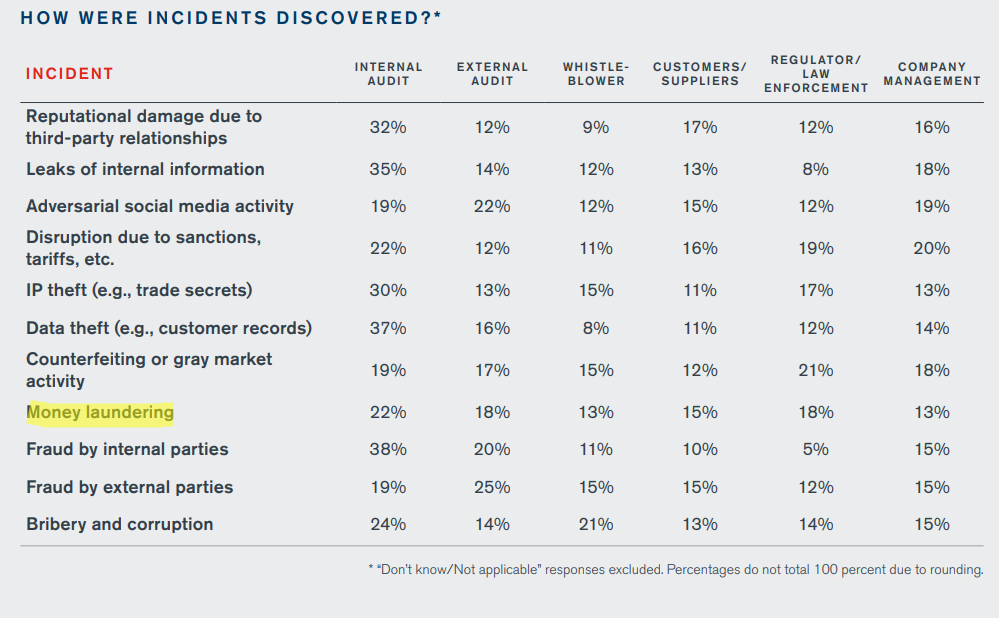

Uma pesquisa de 2020, realizada pela consultoria global Kroll, mostrou que as auditorias internas são a principal ferramenta hoje para identificação de episódios de lavagem de capitais (imagem abaixo).

Por isso, é fundamental que os departamentos jurídicos definam e implementem procedimentos claros de auditoria. Além disso, as auditorias não podem e não devem ser ações únicas ou extremamente espaçadas no tempo. O ideal é definir uma periodicidade média, como por exemplo, anualmente.

Leia também: Auditoria Jurídica: o que é, como funciona e importância

4. Mantenha uma política clara de compliance e conformidade

Os programas e políticas de compliance são instrumentos cada vez mais comuns em médias e grandes empresas. No que tange ao crime de lavagem de dinheiro e sua prevenção, alguns aspectos que podem ser considerados no desenho de uma política de compliance:

- Treinamentos internos acerca das características da lavagem de dinheiro (entre outros crimes contra a economia) e sobre as penas previstas;

- Construção de canais de denúncia internos;

- Estabelecimento de padrões de monitoramento de procedimentos internos e transações;

- Definição do procedimento padrão em caso de suspeita de lavagem de dinheiro;

- Definição das punições administrativas devidas.

Além disso, é fundamental que o jurídico trabalhe a partir das particularidades da empresa. Afinal, os desafios das políticas antilavagem em uma fintech e uma incorporadora imobiliária, por exemplo, não são os mesmos.

Perguntas frequentes

Lavagem de dinheiro é o processo de esconder a origem ilegal de recursos financeiros, fazendo com que pareçam ser provenientes de atividades legítimas.

A Lei 9613/98 define lavagem de dinheiro como a ocultação ou dissimulação de bens, valores ou direitos obtidos através de crimes, estabelecendo punições e medidas de prevenção.

A punição por lavagem de dinheiro varia de 3 a 10 anos de prisão, além de multa, dependendo do nível de envolvimento no crime e da gravidade do ato.

Qualquer pessoa ou empresa que participa, direta ou indiretamente, da ocultação de bens de origem criminosa comete lavagem de dinheiro e recebe punição.

A Lei de Lavagem de Dinheiro em vigor no Brasil é a Lei 9613/98. Em 2012, a Lei 12.683 ampliou as regras, incluindo novas exigências para a comunicação de atividades suspeitas. Mais recentemente, em 2022, a Lei de Criptoativos (Lei 14.478/22) aumentou as penalidades para casos de lavagem de dinheiro envolvendo criptomoedas, fortalecendo o combate a esse tipo de crime.

Conclusão

A Lei de Lavagem de Dinheiro (Lei 9613/98), está claro, é uma das mais importantes leis penas especiais. Conhecer os detalhes desse texto legal é essencial para qualquer advogado e, sobretudo, para aqueles que atuam na advocacia corporativa.

Você também pode gostar de:

- Insider trading: o que é essa prática criminosa, e como prevenir

- Advocacia Empresarial – Como abrir um escritório especializado

- Evasão fiscal: o que é, quando ocorre e como mitigar riscos

Receba meus artigos jurídicos por email

Preencha seus dados abaixo e receba um resumo de meus artigos jurídicos 1 vez por mês em seu email

Deixe um comentário